一、8月供需格局

1、8月广西销量

库存决定价格,价格决定采购节奏。8月初广西可流通的社会第三方库存不足100万吨,三家集团库存上二十万吨中仅一家集团资金略偏紧,其余二家集团资金充裕并且有终端贸易商销售渠道,后期不会主动降价打压盘面。销区贸易商采购一贯是买涨不买跌,一、二季度价格下跌按照采购的惯性思路已经使得在熊市周期不囤货的销区贸易商库存极为薄弱,8月集团预计会前期从主动降价刺激销量缓解资金困难转变为稳定现货价格加快销售的策略转变。

从中糖协公布历年广西8月销量数据来看,近六个榨季在8月份单月销糖量较上7月增加的概率为66%。7 月的糖价低位徘徊,8月糖价有望稳定小反弹,采购商更是会加大采购力度。由于7月部分销量存在后移到8月需求提前采购,8月广西销量环比难以增加,预计销量50-60万吨左右。

表一:广西8月销量预计

(红色表示预计)

2、8月云南销量

云南方面,8月初社会第三方库存和工业库存同比均下降,按照历年12月左右开榨预计7月底65.9万吨的库存量后期销售压力全无。据了解,云南集团资金情况均好于广西集团,云南边境走私路线转移,有助于云南库存消化。今年以来云南/广西集团价差一直逐渐缩小7月底最新价差在70-150元/吨,往年价差均在150-260元/吨左右。假如,后期云南销量维持历年速度消化略增,云南/广西价差还会进一步缩小甚至不排除会升水广西糖。库存、资金、开榨时间,拍卖走私糖年内不得进入国内市场均为后期云南销量打开空间。目前预计8月云南销量16—21万吨。

表二:云南8月销量预计

(红色表示预计)

3、8月全国销量预判

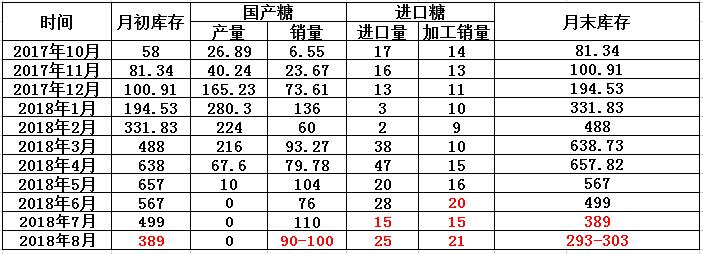

表三:7月底主要产糖区产销数据对比情况

据中糖协数据统计,截至7月底全国工业库存同比仅增加8万吨,产销率加快,横扫前期市场对库存量担忧。8月能否延续7月销售势头是后期库存结转关键。

7月底广西工业库存结转172.7万吨,在经过7月上旬期现市场双双创新低之后,三季度期现市场价格再创新低概率不大。采购商后市看空观望采购心理逐渐恢复,叠加8月中秋、夏季季节采购需求,走私量收敛,销区贸易商或继续维持 7 月份的按需采购步伐,预计 8月全国销量在 90-100万吨左右。

图 一: 历榨季全国食糖9月销量

(2018年 8月单月为全国预估销量)

4、进口糖方面

外盘下跌导致进口糖成本继续下滑,8月8日泰国、巴西糖配额外进口成本4596、4828元/吨,进口成本环比下滑。1-2季度从进口糖来源国看,基本是中美洲等国家为主,利润空间有限导致1-2季度巴西、泰国买船几无。7月16日商务部发布公告,明确指出发展中国家进口份额超过3%,且这些国家(地区)进口份额总计超过9%,取消不适用保障措施的发展中国家进口50%的优惠政策。

四季度进口采购转向巴西、泰国,由于7月船期原因预计部分买船移到8月,7月进口偏低在8-13万吨,8月18-23万吨。

表四:7月进口预计

(红色表示预计)

5、本榨季食糖消费预估

2018年1-6月份国内主要七类含糖食品累计产量继续呈增长趋势,从含糖食品数据增长趋势看,总体含糖食品产量增幅为主。但考虑到国家统计局统计的糖类生产企业口径为主营收入2000万元以上的企业,很多下游小型企业没有纳入统计范围 。从含糖食品数据只能说2018年消费局势并没有大幅度减少。

从替代品角度看,在F55果葡糖折算为糖价在经历去年高达3000元/吨价差之后今年价差有所收窄,价差的劣势后期替代品对白糖竞争优势会削弱。

图二:白糖和F55果葡糖价差走势

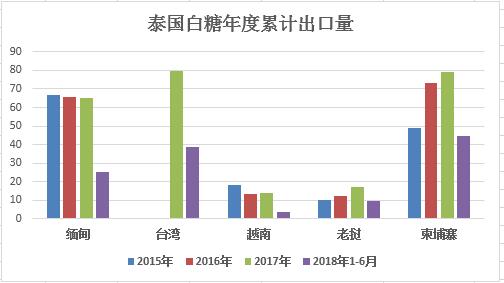

走私量是影响消费的核心。按照泰国月度出口统计数看,2018年上半年,泰国累计出口食糖542万吨,较去年同期增长48%,其中出口缅甸、台湾、越南、老挝、柬埔寨白糖累计120万吨左右。后期打击走私糖拍卖走私糖年内不得进入国内市场的政策红利分析四季度走私量同比会减少,为国产糖销售腾出消费空间。

图三:泰国白糖月度出口情况

国产糖产销方面思考,截止8月底,本榨季国产糖工业库存同比上榨季增加8万吨。考虑到8-9月消费看好预期,笔者估计榨季末期即9月底国产糖的工业库存预计为 90-100万吨左右,16/17榨季结转58万吨,同比增加32—42万吨。换位思考,17/18榨季国产糖同比增产103万吨,而结转库存增量同比差距不大。进口许可供应比16/17榨季增加50万吨,但部分进口后移四季度,利于国产糖销售,推测17/18榨季消费量缩减空间有限。

综合各因素和本榨季糖价下跌对于下游消费限制减少等因素造成消费缩量下降可能性不大,笔者对消费的判断认为17/18榨季中国食糖消费持平甚至略有增幅。

二、8月内外市场关注点

1、仓单问题

市场担忧甜菜仓单没有接盘侠造成对郑糖1月合约拖累,那么甜菜仓单是否真的像市场认为的严重利空?进入8月份随着SR9-1价差进一步扩大甜菜仓单逐渐流出,目前甜菜仓单主要集中在藁城、陕西、郑州为主。按照之前甜菜仓单流出对应的价差测算,通常情况,当地甜菜仓单的报价和当地现货价差200-300元/吨左右会有下游愿意接手甜菜仓单。

此外,SR9-1价差也是甜菜仓单消化的渠道,成本测算看SR9-1价差达到-400左右接货方会有能力消化仓单,甜菜仓单消化途径价格是关键,后期SR9-1价差还有走弱空间刺激仓单接货。

2、政策的猜测

距离18/19榨季时间越近,对于前期猜测明年产区推行甘蔗直补可能性越低,即使一吨甘蔗补贴50元/吨,上亿资金补贴并非小数目。而且,资金补贴是广西政府还是国家出资均需斟酌。在双高推进和补贴刚逐渐进入正轨国家或者广西政府恐难在短期内再次出巨资推进甘蔗直补。国储糖库存未能消化,一旦明年推行直补国储糖的成本角度考虑,国家还要面临资金亏损。直补道路任重道远还需时间去等待。

18/19榨季收购价格是后期价格变动的核心,按照17/18榨季初期政策文件精神提到“为了充分调动生产者甘蔗积极性,稳定糖料面积,在食糖价格不低于17/18榨季的前提下,18/19榨季糖料收购指导价格不低于上榨季”。按照18/19榨季长期的价格趋势考虑,18/19榨季价格低于17/18榨季可能性较大。明年直补大概率落空和糖厂的财务状况考虑。笔者认为,18/19榨季广西甘蔗收购价格略有下调的可能。

3、宏观和雷亚尔

最新美国PCE物价指数年化季率为2%,美国7月新增非农就业15.7万人,失业率降至3.9% 。一般情况下,失业率不是越低越好,否则会产生通胀问题。理想情况是,失业率在4.5%,美国PCE物价指数在2%的情况相对合理。目前美国就业率低于长期的充分就业水平,因此美联储今年还会有2-3次加息的可能,加息预期美元还会保持偏强走势。

巴西10月将会进行总统选举,在巴西政治格局未能稳定和美元强势预期,雷亚尔难以摆脱贬值厄运。美元、雷亚尔以及全球贸易战扰动原糖难以逃离宏观环境影响。

4、天气和巴西产量预计

今年四月份以来巴西一直面临干旱问题, 7月下半月压榨了4734万吨甘蔗,而上半月为4487万吨,天气干旱的担忧巴西今年的压榨进度一直在加快。到7月底为止,中南地区的糖厂已经压榨了 3.14亿吨甘蔗,比上一年度增加5.5%。巴西乙醇较汽油价格优势创十年来的最高水平,即使巴西当下乙醇库存高企,巴西始终青睐生产乙醇。

7月下半年累计平均甘蔗制糖比为36.52%,糖醇比失衡偏差巴西中南部产量预计在最新2800万吨预估基础上还有下调空间,甚至假如干旱天气一直未能有效缓解,巴西将会继续加快压榨进度收榨会有所提前。

5、 印度出口政策和库存压力

截至7月底,印度糖厂2017/18榨季仅出口约35万吨糖,不足计划目标200万吨。印度糖业向政府还要求将食糖最低出厂价上调24%至36卢比/公斤刺激出口食糖。另外,要求强制出口2018/19榨季约600-700万吨新糖计划。由于本榨季出口不及预期,未来关注印度出口政策对于出口量的刺激。

印度天气情况相对良好,18/19榨季看不到减产迹象,目前维持18/19榨季3300—3450万吨预计。

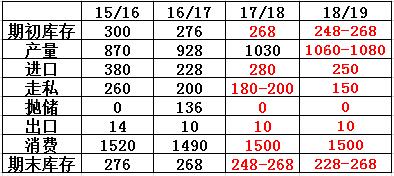

三、18/19榨季月度、榨季平衡表

表五:月度平衡表

(红色表示预计)

表六:榨季平衡表

(红色表示预计)

四、内外盘行情分析

图六:外盘月度K线走势

外盘月度K 线走势看仍未走出三角突破震荡区间, 8月初周K 线新低触及10.37美分低点和2015年8月牛熊拐点10.13美分预计短期形成底部支撑,技术形态上四季度进一步下破10美分的概率较小。但日、周、月均线压制、月度RSI指标处于50以下区间,下跌动能虽然有所减弱,但中长期还需要面临底部构建。在技术分项指标偏空趋势决定原糖在供需过剩格局仍未改变的情况下,难以出现持续性反弹。11美分第一压力突破位置,第二压力位11.68美分,考验10美分支撑。

图七:郑糖周K 线走势

郑糖周K 线主力在7月创出4752新低之后开启连续四周反弹,价格始终未能站上5156压力,均线上M5和M10出现金叉5050下方支撑偏强。分项指标中,周度MACD能量柱缩小尽管有金叉形成趋势但能量柱薄弱,关注买盘能否放量加大。按照黄分割技术压力位置看,5156第一压力位置突破,第二压力位置看至5300,5518是强压力位。

直补预期可能性不大,SR1901合约在新榨季初期供应压力并未达到高峰值,在10月份产量、收购价格进一步清晰之前资金打穿5000-5050支撑利空基础不存在。8月份甚至四季度维持SR1901震荡反弹趋势,下破5000概率极低。

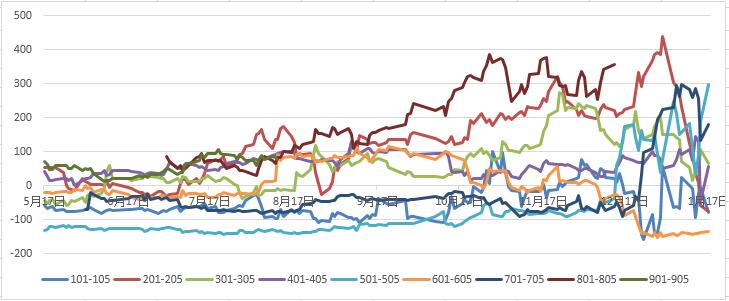

图八:SR1-5价差走势

8月郑糖1月和5月价差基本在80点左右,对比7月底价差有所走弱。依照SR1-5 价差历史走势和郑糖1月、5月基本面来看,四季度后期价差扩大的概率较大。在1月合约跌破前低概率较小,为了规避风险,笔者认为可以SR1-5价差在50点左右可以进行买1空5的套利操作。

-

10:11

-

10:11

-

11:10

-

15:13

-

15:07