全球供需面展望(一)

全球增产的预期增强,我们当前的预估仍然面临很多变数。在目前来看,我们预计低库存水平将逐渐回升,库存使用比也将上涨至更适宜的水平。

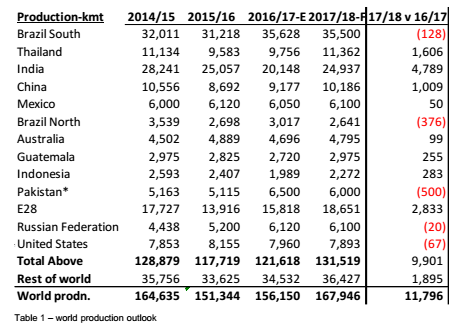

预计17/18年度全球产量增幅将接近1200万吨的记录高点(前一次高点出现在14/15年度)。

产量还需2-4个月的时间来进行进一步确认,因北半球需要充沛的降雨,而南半球需要没有霜冻的干燥天气。

巴西中南部(甘蔗老龄化)、印度(10-5月降雨不足)和欧洲/乌克兰(4-5月部分地区干旱)这些主要产糖地区的产量仍存在较大的不确定性。

预计泰国和巴基斯坦产量合计增加100万吨。

除几个主要产糖国之外,非洲的产量预计将出现大幅增长。

全球糖产量预期(单位:千吨)

全球供需面展望(二)

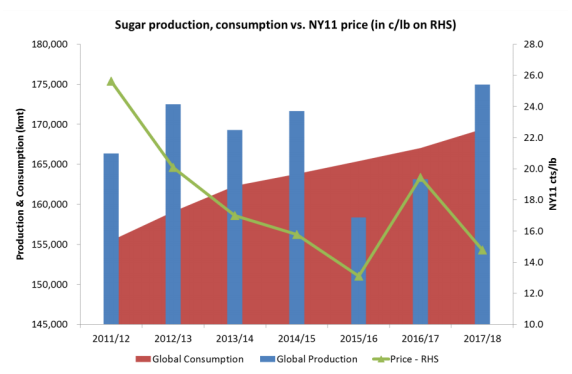

全球糖产量/消费量 vs.纽约原糖价格

由于产量高于预期而消费低于预期,15/16及16/17年度全球糖市供求缺口共计约1100万吨,低于之前的预期1500万吨。

17/18年度全球糖市预计出现约550万吨过剩,随着产量可能出现进一步增加,过剩量有可能增加至650万吨。

黑海地区、欧盟的产量扩张,以及中国的进口管控意味着这几个地区进口需求将受到抑制(预计将导致贸易流缩减400-500万吨)

由于17/18年度的作物都已经开始种植,目前唯一可能减少过剩的方法是巴西中南部的制糖比从47.5%下调至44-45%。

预计印度和中国的产量还有进一步扩大的空间,将加深18/19年度的全球过剩程度。

虽然价格持续下跌、平衡表中的过剩不断增加、库存使用比回升这些因素都引发担忧。但我们认为大量的过剩预期仍然只是潜在可能发生的情况,而不是已经板上钉钉的事实。

由于大多甘蔗和甜菜仍未收割,价格下跌有可能促使需求增加或者更多的甘蔗被用于生产乙醇。巴西的糖醇比分配机制对减少糖过剩的效果非常明显。

核心风险前瞻之 全球天气

目前厄尔尼诺发展的可能性为20%,厄尔尼诺在17年3季度完全消除的可能性很大。对于巴西来说,目前的降雨是十分积极的因素,但后期天气的影响偏向中性,比如说出现多变的降雨以及冷锋。这对南部的甘蔗带影响更大,天气的高变化性可能引发不必要的生产中断,老龄甘蔗也可能受到霜冻威胁。

厄尔尼诺继续发展的可能性减小,意味着印度将获得更好的季风降雨。即使这样,印度中部地区的干旱仍可能持续,这需要继续关注季风的发展,尤其是马邦和卡邦这些缺水情况较为严重的地区。

欧洲地区4月天气干燥,但4月之后的降水量良好。一些地区出现霜冻导致作物受损,但已经得到重新种植,欧洲的增产预期保持不变。

此外,中国、泰国和澳大利亚产区的天气以良好甚至非常好为主。

核心风险前瞻之 糖业政策

为促进国内市场的持续性发展,一些国家政府的政策发生变革。印度和中国不断为稳定国内糖价、提高甘蔗价格及蔗农收益做出努力。因此这些国家在国际市场的采购前景将大幅减弱。

中国:调整配额外进口关税;国储糖拍卖;打击走私。预计郑糖与国际糖价的关联性将减弱,郑糖将维持相对高的价位以促进增产。

印度:印度政府对糖业的管控加强,并且更为协调,预计产量的波动将减小。国内糖库存已经接近临界水平,但政府仅发放了50万吨的零关税进口配额,并且配额的发放条件以及期限非常严格。目前国内糖价处于可控范围,鉴于季风降雨良好,追加进口的可能性减小。

欧洲:从今年10月起,欧洲委员会将放开进口限制。食糖及高果糖浆生产配额也将被废除。这将使欧盟从一个短缺200万吨的市场演变为过剩100-200万吨的市场,对全球贸易流影响重大。

NAFTA地区:由于美国生产商指控墨西哥向其倾销糖,损及美国糖业利益,美国有意严控墨西哥精炼糖进入美国。此争议可能对区域性甚至是全球贸易流产生更深的影响。

消费:健康意识的增强以及对含糖过量的食品和饮料税收的增加将导致糖消费量下滑。目前来看,我们仍不确定糖消费量的下滑是否为暂时性的,以及亚洲某些国家的消费能否抵消这部分消费下滑的影响。

核心风险前瞻之 巴西汽油及乙醇

巴西是一个油进口国。为了控制进口以及保住市场份额,从16年10月起,该国主要的石油销售商Petrobras决定对国内的汽油价格采取一种灵活的调控方式。

这一方式使得汽油/原油价格通过乙醇对糖价的作用在很大程度在盖过了雷亚尔汇率对糖价的影响。

目前的乙醇价格约为13美分/磅,而乙醇折糖价约为14美分/磅。

巴西VHP糖价 vs. 巴西BMF含水乙醇价格(美分/磅)

17/18年度的糖醇比天平仍然大幅倾向于糖,因糖收益高于乙醇。然而,加油站的乙醇价格约为汽油价格的69%,消费者仍然更倾向于消费汽油,6-7月期间乙醇折糖价可能进一步下跌30-40个点。

在其他条件不变的情况下,当纽约7月合约价格下跌至12-12.5美分/磅时,糖醇比天平将开始向乙醇倾斜。

核心风险前瞻之 对冲基金与宏观经济

由于美国数据走弱以及新总统的不作为,美元上涨空间有限。美联储加息的利好已经被提前兑现,当美国表现出任何更温和的立场都将对市场产生消极的影响。鹰派作风的欧洲央行使得欧元更为利好。德国和意大利的总统选举将是决定欧元区稳定增长前景以及引发避险情绪的下一关键事件。

目前OPEC未能有力支撑国际能源价格。地缘政治(例如卡塔尔的争议)将增加油价的波动。从我们的观点来看,原油上涨空间有限。

巴西的政治动乱愈演愈烈。巴西央行已经强行介入维护疲软货币的稳定。总统特梅尔继续执政的决心将延长其被替换或弹劾的时间。我们认为这增加外汇市场的波动。同时,我们不认为雷亚尔汇率将跌下3.3,除非政治局面严重恶化。

宏观经济氛围较为乐观,全球经济衰退情况减弱。目前的另一个关注点是美国加息及商品价格下跌将如何影响糖业去杠杆化。

多空对决:

利多因素:

季风降雨不足:印度中部和南部地区的干旱趋势可能延续。

巴西频繁的降水及/或霜冻将导致ATR水平下降、压榨延迟及甘蔗受损。

欧洲持续的干燥可能导致单产降低。也可能出现另一个极端,7月的洪水或导致产量出现相同的减幅。

市场结构十分有利,基金持续做空,市场易受外围环境冲击促使基金平仓。

无论是出口国、进口国还是精炼厂的库存都很低。市场有可能受到意外需求的拉动。

利空因素:

预计即将出现产销过剩以及贸易流过剩。

库存预计将逐渐增加。

近几个榨季糖价上涨促使欧洲和亚洲种植面积扩大。

欧洲糖市改革及出口预期。

预计中国和印度进口需求减少。

预计原油上涨空间有限,中期内这个趋势不会改变。

全球糖消费增长呈下降趋势。

前景展望

去年价格的攀升引发许多地区的供应大幅增加。这将导致接下来几个榨季产量大幅回升,库存重新增加。而这部分利空基本已经在价格中体现,导致今年2季度价格大幅下挫。

糖市仍然面临一个脆弱的平衡:天气需要保持几近完美的状态,主要进口国需要维持现有进口政策,原油/汽油价格、乙醇汽油比价以及糖醇比需要平缓变化。目前的市场无法很好地消化突增的库存。

在目前的价位上,我们最终能否看到一个利多的风险回报并预期一个不一样的结果?价格越走低,这个假设实现的可能性愈增加。也许更为关键的问题是市场怎样解决即将出现的过剩量?目前为止,价格下跌并没有抑制一吨糖的产出。

首先价格将引发供给变化,巴西更多的甘蔗被用于产乙醇。当然这取决于巴西生产商已经套保了多少糖,但从经济角度考虑,这种转换可能会发生。除此之外,还将取决于后期的过剩量以及是否价格需要进一步走低来刺激进口国囤货并抑制供应的进一步增加。

对于生产商来说,我们认为应该在价格反弹时逐步定价,在16.5美分之下定价更为现实。我们同样认为巴西雷亚尔走弱时是巴西套保的良好时机。

对于采购商来说,12.5-14美分将是较好的买入区间。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997