国内郑糖指数在2016年12月创出7338的高位之后,便由此开始了震荡下跌的过程,到6月份国内主力合约已经跌破了6400。国内的下跌主要是由于以下几个因素:一是国内关税预期已经打满,利好落地;二是国内在年后进入了需求的淡季,现货市场需求下降;三是国内的宏观环境有所改变,金融市场去杠杆,国内的扩张性的货币政策变成了收缩性的货币政策,宏观环境变差,利空国内市场。第四个因素主要是由于外盘大幅下跌。

外盘方面,在中国控制进口,需求不振以及对为未来产量恢复的预期,美糖指数从年初的21美分高位下调至13美分,降幅达38%。

对于第三季度的行情思考:

一.宏观方面

.png)

在经历过美联储加息与国内收紧银根后,上半年国内大宗商品以下调为主。白糖也概莫能外,从国内的社融规模来看,在1月份创出了顶峰之后便一直下降,新增贷款也是随之下降,而在M2增速也在下降,这和2016年大宗商品由于国内放水形成的大幅反弹形成了鲜明的对比。今年国内进行金融去杠杆,央行也在源头控制了水流,这就使得大宗商品难以出现大幅上涨的行情。

同时需要关注美国的加息和“缩表”,近几年来,美联储通过“QE—加息—缩表”,正在促使美国经济有条不紊的走出泥潭。如果美联储缩表顺利,美元将会获得较大的支撑,其他国家的货币将会承压,对于国内的人民币来说,由于美联储缩表会实质性的支撑美元,这无疑又为国内的资本外流施加压力。不仅如此,国内金融去杠杆和防范金融风险也是国内的主题之一,适当偏紧的货币政策在逐渐的挤压市场的泡沫,笔者认为下半年的主旋律也将是如此。

美联储缩表则容易促使雷亚尔承压,巴西作为世界上最大的食糖出口国,本币的贬值,更容易对国际糖市造成压制。

.png)

美元兑巴西雷亚尔

第三季度以及下半年需要关注的其他宏观事件还有原油,原油是大宗商品之王,而中东的动荡不安的政治局势无不为原油市场添加了动荡的因素,例如近期的欧佩克减产、中东几国和卡塔尔的断交、叙利亚的局势等等因素。

二.国际市场

(一)国际机构下调国际供需缺口

KSM由于因预计更多的甘蔗在2017年4季度到2018年1季度会分配到乙醇生产,将2017/18榨季(十月到九月)的糖过剩从510万吨降至461万吨。2016/17榨季,因为提升了巴西中南部特别是3季度的制糖比,因此将全球466万吨缺口下调至346万吨。FO.licht也认为是新榨季将是由16/17榨季的供应短缺过渡过供应过剩,由16/17榨季的470万吨的短缺量变为17/18榨季的490万吨过剩量。

.png)

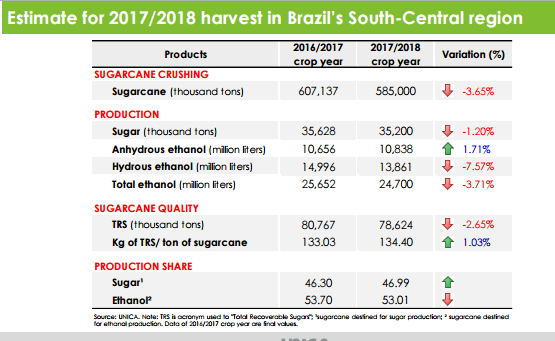

巴西中南部方面,根据UNICA的数据显示,巴西中南部预计在16/17榨季的食糖产量达到了3562.8万吨,预计在17/18榨季的产量在3520万吨,不过部分国际机构已经调整到3550—3555万吨。

(From:unica)

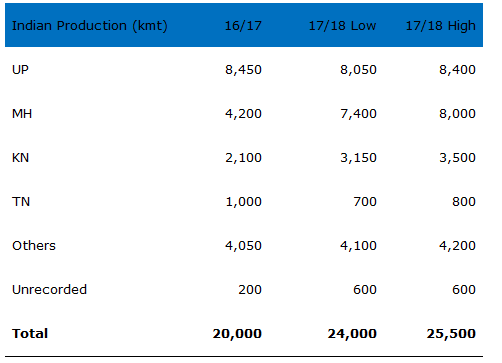

印度在16/17榨季的食糖产量在2000万吨。但是由于高糖价刺激与政府的推动,与印度在17/18较好的降水量,预计新榨季的产量能够达到2400—2500万吨,较16/17榨季增加近400—500万吨。

(From: Czarnikow)

.png)

(西南季风为印度带来了降雨,预计2017年的西南季风将为印度带来正常降雨)

在面积增加的情况下,KSM预计泰国新榨季产量能够达到1100万吨,大概较16/17榨季增加15%,甘蔗压榨量预计能够达到10500万吨,同比增加约14%。Czarnikow则认为16/17榨季的甘蔗压榨量达到11000万吨,增幅约18%。

.png)

除了国际主产区的增加,欧盟的食糖产量也在有所增加,FO.Licht认为17/18榨季的欧盟的甜菜糖产量预计增加16%。KSM则将欧盟2017-18年度的产量预期在2032万吨,同比增加18%,但是其消费量只有1850万吨左右,新榨季面临供大于求的窘境,不仅如此,其生产配额制度将在2017年10月作废,在新的体系下,欧盟将由进去区域转为出口区域。

从供应端口来看,世界几大主产区都在增产,特别是亚洲产区的印度与泰国,国际市场也带来较大的供应压力。中国则对进口食糖采取了贸易救济措施,限制了国内的进口量,打击走私,无形中限制了国际的食糖需求。

印度在政府仅发放了50万吨的零关税进口配额,之前市场预期印度还将在后期继续进口食糖,但是当前来看并没有进口的消息,预计榨季末还有400万吨的结转库存,并且印度将从7月起执行自1947年独立以来规模最大的税改,根据国际大型机构的预测,一旦税务法案通过,含糖食品价格将有12%的增加,从而抑制含糖食品的消费,食糖消费量也有所下降,印度的税改又促使含糖消费下滑。

.png)

中国食糖进口量,上图为按照月度算,下图为按照年度算

(2)非商业净多持仓降至上一轮牛市的最低水平

根据CFTC的持仓报告,根据最新的截至6月20日的持仓报告。非商业净多单已经到了-28943手,降至了上一轮牛市来的最低水平。基金的持仓一直是国际原糖市场变化的重要因素,16/17榨季以来基金净多单一直在减持,也显示得出对于国际原糖市场的悲观情绪。后期继续关注基金的持仓变化,在巴西大部分糖厂已经套保后,后期的现货需求与基金的持仓变化都会对国际原糖市场带来大的变动。

三.国内部分

(1)16/17榨季全国产量低于预期,新榨季种植面积有所恢复

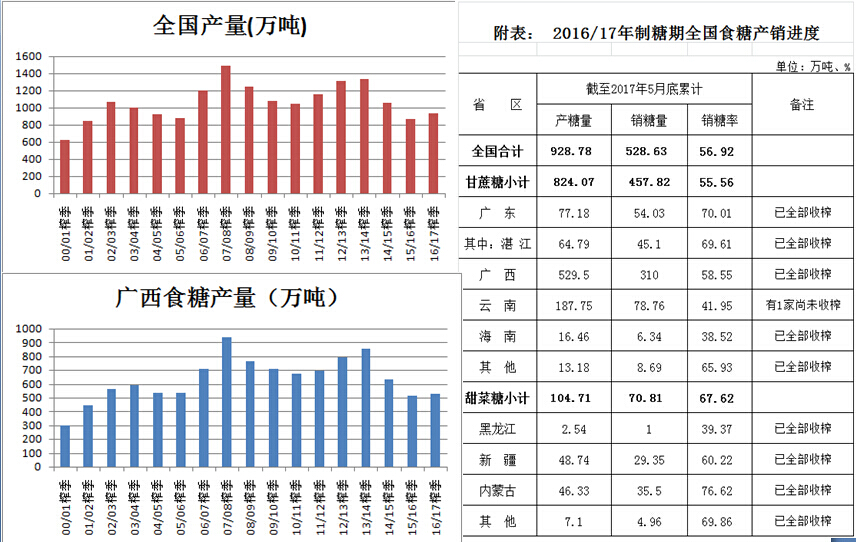

根据中糖协的数据显示,中国在16/17榨季的食糖产量约929万吨,同比增加59万吨。低于全国糖会上的预期,其中广西的食糖产量只有529.5万吨,也是低于全国糖会上预期的570万吨,产量不及预期。

根据四月份部分产区在云南糖会上的预估,这部分产区在新榨季的种植面积相对增加8.4%。不过笔者对于广西的榨季种植面积能否增加到1230万亩还抱有疑问,根据部分制糖集团的反应,计划面积并不一定能完成,部分集团面积增加幅度比较小。广西糖网在3月份的调研的种植面积增加在5%左右,广西糖业主管部门在四月份的糖会上预计增加9.8%左右。笔者认为种植面积不达到糖会上的预期。并且广西产区在实行双高基地,部分双高基地下种的时间很晚,这部分双高基地的甘蔗只能当作来年的春植蔗。因此这又在一部分上减少了部分甘蔗入榨量,因此笔者对于下个榨季产量的增加幅度能否达到尚有疑问,虽然主产区的天气比较好而有可能使得单产增加。

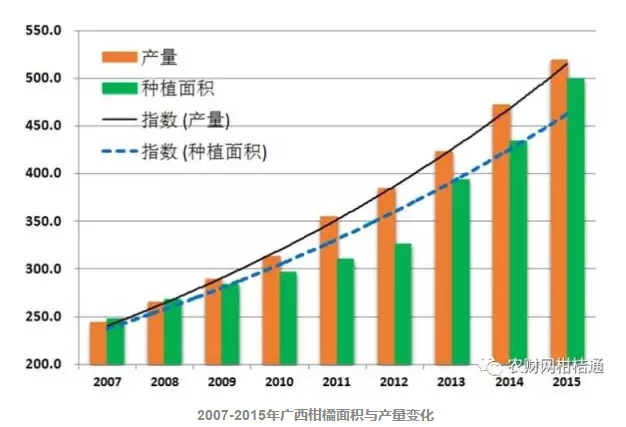

笔者认为从广西大产区的情况看,随着广西种植结构的多样化,已经很难回到高峰期时1600万亩左右的种植面积,

据中国农业部官网统计数据,截止到2015年底,广西柑橘面积499.29万亩, 由图表可以看出,在2012以前,广西柑橘面积基本以每年10万亩左右的速度增长;2012-2015年,平均每年增长约60万亩。根据广西农业厅统计,2016年广西的柑橘种植面积已经达到了555.65万亩,其中犹以桂林市、柳州市、贺州市、梧州市、百色市为前五,而来宾和南宁也接近了30万亩,广西农科院前院长、研究员白先进表示,按照这一速度,2017年广西柑橘种植面积预计突破600万亩。另外,据统计,2016年末,全区桑园面积307.86万亩,增长1.89%;发种755万张,增加4.14%;鲜茧产量37.80万吨,增长4.8%;收购综合均价为每公斤40.07元,同比增长20.46%;全区生丝产量4.76万吨,同比增长2.37%;从整体上看,我区蚕桑生产继续保持稳定增长的势头。结合国家对全国桑蚕种、茧、丝生产的预测,2017年全区桑蚕种、茧、丝生产预测计划为:桑蚕种发放750—800万张,桑蚕茧产量35—37万吨,生丝产量4.7—4.8万吨。竞争性作物面积减不下来,广西的甘蔗面积很难有大的突破。因此笔者判断广西种植面积到1400万亩左右或是后面几个榨季的极限。如果以16/17榨季为基数,增加的面积按照工业单产5吨/亩来算(其实从历史来看很难达到)和12.2%左右的产糖率来推算,广西在后几个榨季的食糖产量最大值或在700万吨左右。对于其他热点产区来看,比如现在的甜菜糖,由于机械化程度高,生产成本低,面积能够有所增长,但是由于在跨行业发展也出现问题、前几年价低伤农与甜菜收购价的增加不大,这也在一定程度限制了增长空间,从历史上看,甜菜糖的产量最高是在07/08榨季的116.11万吨,16/17榨季的产量在104.71万吨,就算增产周期中内蒙能够达到80万吨,整个甜菜糖产区达到200万吨,但是基数还是比较低,并且甜菜糖产区的发展是一个循序渐进的过程,从内蒙的种植面积预计来看,17/18榨季的种植面积仅仅增加10万亩,因此笔者后期将谨慎看待甜菜糖的产量增长。笔者认为17/18榨季的国内的食糖产量暂时按照种植面积预估增加10%左右,也就是在1000—1050万吨。

(2)进口管控使得内外联系联动性趋弱

2017年1月至5月,中国进口食糖126.7万吨,同比增加约29.6万吨,2016/17榨季截至5月底中国累计进口食糖172.7万吨,同比减少约36.5万吨。从这个榨季的进口量来看,本榨季的进口量得到管控,符合商务部对于对进口食糖采取保障措施的精神。2017年的中国食糖进口量应该会低于上一年度的306万吨,笔者认为只是在220-230万吨左右。而16/17榨季的进口量也将会大幅低于15/16榨季的374万吨,按照当前巴西和泰国等主产国因为受到进口管控的原因而导致的进口减少的趋势,16/17榨季的食糖进口量将低于300万吨。同时国内政府当前也是比较重视打击走私这一块,在边境也采取了措施,进口管控和打击走私,这也为国产糖的销售让出空间。但是内外价差扩大,又和上一轮牛市相比配额外的价格一直高于国内的价格相比有了天壤之别。

.png)

进口利润空间

(3)食糖高位震荡,替代也在慢慢发生

每次高糖价总能引发淀粉糖替代白糖,比如2003年至2005年,2009年至2011年。而从2016年的白糖上涨,产区的现货价格逼近7000元/吨,在控制成本的理念下,部分终端企业选择了向淀粉糖靠拢,可口可乐、百事可乐、康师傅、娃哈哈、达利等终端企业都在使用淀粉糖或在考虑使用淀粉糖,考虑到口味的变化与淀粉糖的特性,一旦改了配方,这种替代将是不可逆的。

并且近几年淀粉糖低于白糖的替代也是一个转市的信号。不过今年的含糖食品消费量不错,2017年1-5月份国内主要七类含糖食品累计产量均呈增长趋势,增幅在1.64%-7.93%之间,冷冻饮品类,累计产量145.75万吨,累计同比增长7.93%;果蔬汁饮料类,累计产量956.49万吨,累计同比增长7.33%;速冻米面类,累计产量233.39万吨,累计同比增长5.90%;罐头类,累计产量474.94万吨,累计同比增长5.59%;糖果类累计产量130.84万吨,累计同比增长2.90%;乳制品类累计产量1156.53万吨,累计同比增长1.74%;碳酸饮料类累计产量690.1万吨,累计同比增长1.64%。含糖食品的消费增加,使得我们对夏季消费旺季还抱有期望。

.png)

(4)三季度容易造成榨季末上涨行情

从2006年至2016年统计的季节性规律

7月 |

8月 |

9月 |

|

上涨概率 |

27.3% |

45.5% |

63.6% |

下跌概率 |

72.7% |

54.5% |

36.4% |

从2006年至2016年的月度涨跌规律来看,7月的上涨概率不足三成,到了8月的上涨概率接近五成,到了9月的上涨概率则超过了六成。从月度的涨跌规律来看,在榨季末期,由于食糖库存比较少,刚刚开榨的甜菜糖未能够满足市场的供应,市场往往能够在第三季度出现反弹。

(5)国储糖将是平衡国内食糖市场的重要来源

2016至2017年度,菜油大量抛储,国内菜油价格一落千丈;近期,为了实施供给侧改革去库存的国策,且为了弥补国内的供需缺口,棉花也进行了抛储,按照20000元/吨以上的收购价,棉花当前的抛储就是抛一吨就亏一吨。同为软商品的白糖,国家自从在本榨季初期抛了82万吨之后便没有动静,随后在二季度一度出现各种抛储的传闻,但是始终没有出现抛储,这也体现的出国家保护国内糖价的意图。按照往年的抛储数量,三季度的抛储频率是最高的。

(2).png)

国储方面,今年国内在抛了82万吨的国储量后(连带地储),还剩余约650万吨左右的国储糖,均超过上一轮牛市的量(如下表),国储糖相对于上一轮牛市时的国储作为价格上涨的调控手段,到现在已经成为了制约价格上涨的一个主要因素。

07/08榨季 |

08/09榨季 |

09/10榨季 |

10/11榨季 |

11/12榨季 |

|

国储量(万吨) |

173.6 |

249.7 |

133.9 |

71 |

410 |

按照16/17榨季1500万吨的消费量,产量929万吨、走私量预估200万吨、进口230万吨,上个榨季结转工业库存60万吨,进入16/17榨季50万吨的仓单量与已经抛储的82万吨的量来算,16/17榨季并不缺糖。另外截至5月底全国的工业库存还有400万吨的库存,同比下降5万吨,而从06/07榨季以来全国的6月至9月的总的销糖量的平均数在387万吨,因此从库存量来看并不是大的压力,当然,这个只是在三季度不放储的情况下。

.png)

全国单月销糖量

(6)仓单量历史新高

.png)

历年仓单变化图

截至6月26日当日,郑商所的“注册仓单+有效预报”已经达到77660张,同比增加9602张,已经是同时期的最高水平。广西现货升水期货,一个方面是广西现货作为优质糖源并不愁卖。另外一个原因也是国内的销售有问题,才会导致糖厂或者贸易把货都压在盘面上,特别是2015年12月1日通用仓单改为非通用仓单后,大家可以明显的看到北方的交割库多是一些甜菜糖,而由于甜菜糖因为口味和用户习惯的问题,甜菜糖客户群体比较稳定。郑商所将在17/18榨季以后实施新的白糖交割库升贴水规则,降低了北方部分进口糖的加工地的升水,并且提高了部分销区的升水,这样就降低了北部加工糖的交盘导致盘面压力增加的局面。当前的仓单已经从顶峰的超过9万张降到了不足现在7.8万张,部分套保商也获得了相应的利润,随着新榨季的到了,盘面的仓单也将会逐渐下降,这些仓单也将流入市场。

但是这接近80万吨的量流进市场,接近国内在三季度中某个月的销糖量。也就是说虽然后期仓单流出对于盘面没有压力,但是对于现货市场来说却有销售压力。

.png)

四.小结

面对国际原糖的跌跌不休,内外价差越拉越大,这个和上一轮牛市相比时有很大的差别,首先是宏观方面的差距,上一轮牛市在国内的“四万亿刺激”以及美国实施的几轮量化宽松政策,货币的大量超发为大宗商品的“起飞”提供了较好的外部环境,而今年美国实施加息,准备实施“缩表”,国内金融去杠杆,央行收紧贷款,M2持续下降,因此当前的金融环境同上一轮牛市已经今非昔比。

再者来看,自从2014年的底部到2016年的最高点,已经历经了三年,按照“三年熊市,三年牛市”的时间尺度算,2017年也算是牛市的末尾,大家追高的信心已经不足。并且已经有终端集团进行了替代,高糖价产生的替代无形中压制了白糖的上涨空间。并且国内的仓单也可以看得出今年消费的这一块并没有出现亮点,因此才造成抛盘面比较多,现货市场也是乏善可陈。

但是,国内并非就没有利好的因素,提高食糖关税、打击走私,进口食糖管控,国家一直是比较坚定的维护国内正规食糖的销售市场,但是由于国外原糖破位下调,这使得内外价差拉大,这个也和上一轮牛市进口成本居高不下、配额外进口糖价格高于国内形成了鲜明对比,无形中在心理上对于压制国内多头心理。但是对于下个榨季笔者认为国内还是不要太悲观,一个是对于产量增量或许不如市场预期的幅度大,另外一个是国内继续打击走私,市场依旧维持高关税。

当前国际糖市已经下破了13美分,7月合约到了12.56美分,10月合约也到了12.76美分,巴西乙醇折合糖价大概在12.4美分左右,也已经接触了市场认为的“乙醇底”,后期能不能有所反弹则是需要看现货需求的力度,中国限制进口和打击走私的已经在盘面反应过,后期看印度能否还会进口,但是可能性似乎不大,需要关注在12美分至13美分之间现货的需求力度。

国内方面,笔者认为在三季度将是主要一个去库存状态,当前国内继续打击走私,当前制糖集团现货库存压力不大,而三季度又有中秋的备货需求,国内现货缺乏暴跌的基础。

当前广西主流集团报价还是在6500以上,郑糖709合约已经跌破了6400,随着后期移仓换月,主战场将逐步转移到801合约。笔者认为在国家政策支持下过度看空并不宜,但是上方高度也有限,主力合约的撑位在6200-6300,压力位在6500、6750。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997