2024-11-19 18:58:42 T大

巴西生产大局已定 一季度出口供应受限

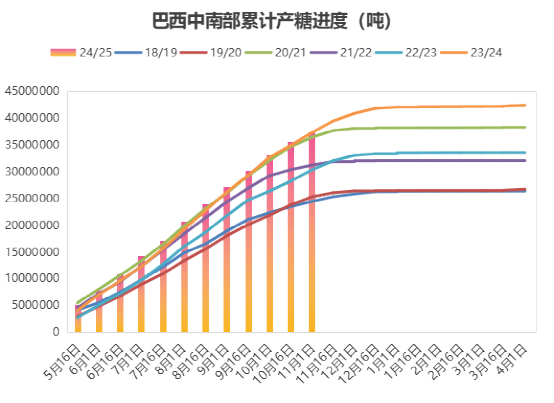

巴西中南部10月下半月甘蔗入榨量及产糖量均同比下降超过20%,主要因糖厂收榨进度快于去年以及降水增多影响。从本榨季截至11月1日的累计生产情况看,随着近两个月糖厂的甘蔗压榨量与糖产量迅速回落,与去年同期的差距从大幅增加演变成基本持平,累计已有38家糖厂收榨,同比增加12家,符合整个榨季减产预期的节奏。

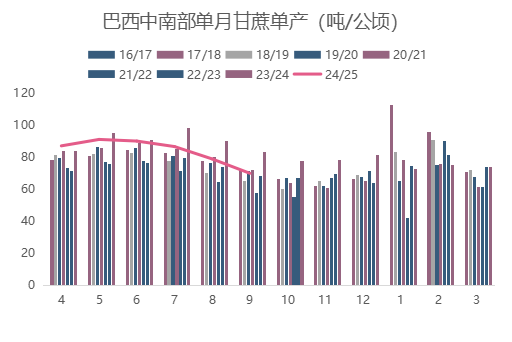

从最新数据也能看到,甘蔗单产和制糖比例的骤降反应着8月到9月的蔗田大火对甘蔗质量的损害情况:9月份的甘蔗单产同比大降16.2%,至69.72吨/公顷,而9-10月的甘蔗制糖比例均不及48%,为近三个榨季最低。

鉴于11月份的天气预报显示主产区的降水量高于平均水平,预计糖厂因降雨损失的压榨时长将比之前几个双周显著增加,且收榨糖厂数将增加,近几个月的生产数据或加速下降。除了降水因素外,甘蔗质量受损以及乙醇消费的增加也促使糖厂提高了制乙醇的甘蔗比例,可能进一步削减食糖产量。

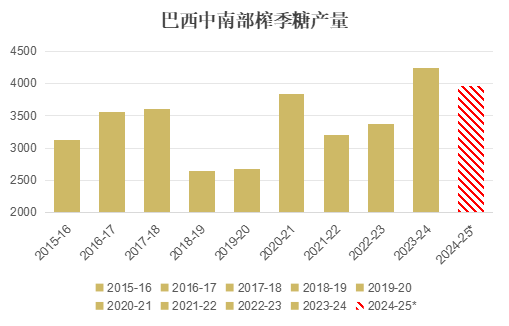

综合上述情况,预计中南部24/25榨季的最终糖产量约在3950-3960万吨,同比减少290-300万吨。市场对24/25榨季的估产已逐渐靠拢,分歧转向这几个月的降水对25/26榨季甘蔗产量的恢复情况,目前对下榨季的甘蔗估产区间在5.75-5.85亿吨,同比减少3000-4000万吨。

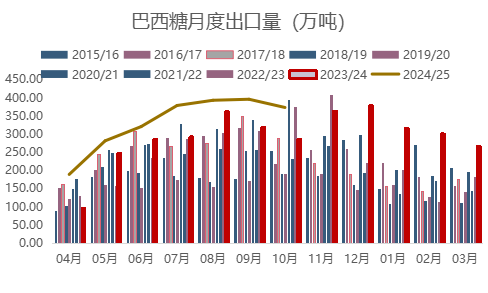

巴西食糖出口连续五个月放量,10月出口糖约372.77万吨,同比增加30%。其中原糖出口338万吨,同比大增42%,另外出口精制糖34.9万吨,比上年下降30%。24/25榨季4-10月巴西累计出口糖约2329万吨,同比增加23%。10月巴西糖主要的出口目的地为印度尼西亚(42.3万吨)、印度(39.5万吨)、中国(39.4万吨)、埃及(24.6万吨)、伊拉克(22万吨)。

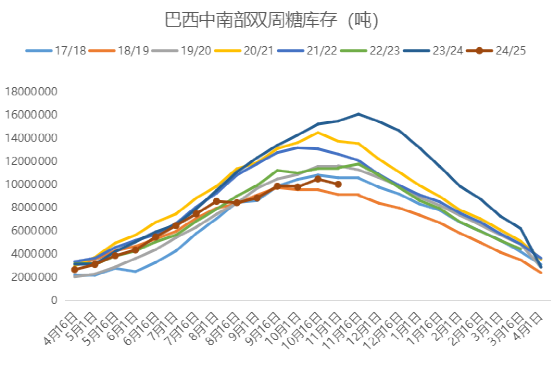

本榨季截至10月底巴西中南部地区工业库存降至1001万吨,同比减少近550万吨,也是近6个榨季同期最低水平,其中高等级原糖库存565万吨,同比减少400万吨。考虑到产量预计减少约300万吨,预计现阶段直至第一季度巴西出口供应将受限,高等级原糖的月均出口量或同比减半至约100万吨。

印度

根据印度全国合作糖厂联合会有限公司(NFCSF)发布的数据,本榨季截至2024年11月15日已有144家糖厂开榨,累计压榨甘蔗907.4万吨,产糖71万吨糖。上榨季同时期已有264家糖厂开榨,压榨甘蔗1625.6万吨,产糖量为127万吨。截至2024年11月15日平均产糖率为7.82%,上一季同期为7.81%。

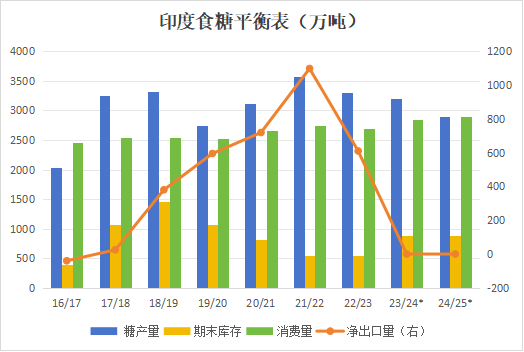

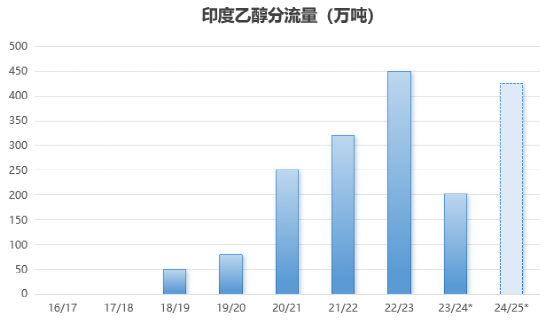

目前为止印度开榨糖厂家数落后及产量同比减少,主要因为马邦的选举把马邦糖厂开榨时间推迟到了11月15日之后,下半月的数据会比较关键。值得注意的是NFCSF公布的糖估产为2800万吨,处于现阶段市场预估的低端,亦低于2850-2900万吨的消费需求,根据其预估,印度糖市将出现近8个榨季以来首次供不足需,需关注印政府是否再次出甘蔗乙醇产量限制政策的可能性。

预计新榨季的乙醇分流量可能回升至接近22/23榨季的水平,达到400-450万吨左右。不过鉴于印度仍处于开榨初期,市场对估产的分歧仍然很大,且本榨季的甘蔗产量足够供应超过市场消费量的食糖,且印度对甘蔗乙醇生产的调节也日益灵活,印度本榨季食糖产量即使同比下降,也不太可能出现超出预期的供应问题。

泰国

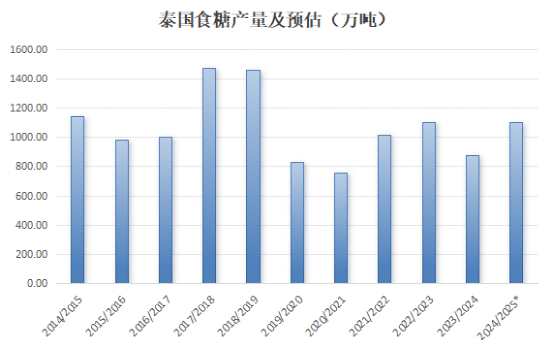

泰国10月份北部和中部主产区的降雨量高于正常水平,而东北部的降雨量比正常水平下降约50%,但由于东北部的开榨时间早于其他地区,干燥的天气加上略高于平均的温度预计对甘蔗有利。24/25榨季泰国糖厂预计在12月初开榨,开榨糖厂预计同比增加1家,达到58家,目前市场对2024-25榨季的甘蔗压榨量预估在1亿吨上下,糖产量预计接近1100万吨,同比增加25%。

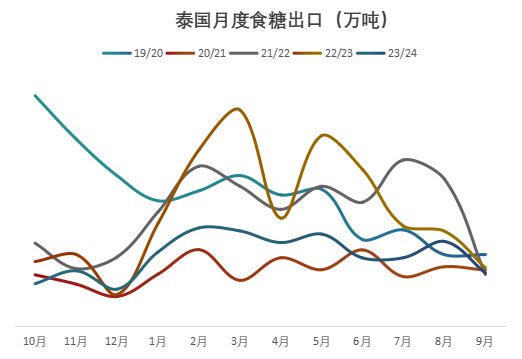

根据海关数据,泰国23/24榨季共计出口糖416万吨,同比减少38%,整个榨季供应下降叠加其他主产国减产,也支撑泰国原糖现货升水近几个月维持在250-280个点的高位,泰国要补充巴西收榨后原糖供应减少的空缺至少需要等到1季度,预计现货升水还将维持高位一段时间。

后期展望

24/25榨季自10月开始至今,基本面预估基本未发生变化,但泰国、巴基斯坦、欧盟几个增产前景良好的白糖主产国开榨临近,对ICE白糖期价构成压力,3月原/白糖价差离加工厂盈利线相差超过30美元/吨,抑制加工厂的原糖采购需求,在北半球新糖未大规模上市前,需求问题成为压制价格上行的主要因素。

从季度贸易流上看,巴西近几个月的大量出口导致后期库存有限,即使近期白糖升水的走弱对于需求产生一定影响,1季度原糖市场大概率仍将出现百万吨级别的供应缺口。而白糖贸易流供应预计接近平衡状态。价格方面,由于巴西降水扰乱生产、印度延迟开榨,预计11月下旬各主产国的生产数据较为利多,而12月底之前北半球主产国的实质供应亦有限,对原糖价格有支撑,但预计需求疲弱的问题将导致主力合约在23美分/磅以上驱动不足,近期关注泰国新榨季的开榨进度,印度食糖、乙醇政策变动风声,以及巴西降水恢复对市场情绪的影响。