2024-03-15 17:49:30 T大

巴西

巴西中南部主产区2月下半月总共17家工厂运营(5家甘蔗加工厂,9家玉米乙醇工厂,3家灵活工厂),同比增加两家,其中两家为重新开榨。预计3月上半月将有28家糖厂开榨,去年同期为24家。不过,由于去年底至今巴西主产区降水较正常水平大幅下降,加上24/25榨季甘蔗蔗龄增加,预计对单产产生负面影响,新榨季结转糖库存高位且甘蔗可供压榨量同比下降的情况下,糖厂不急着开榨,预计今年糖厂的集中开榨时间将晚于去年。23/24榨季截至3月1日中南部累计压榨甘蔗6.47148亿吨,同比增加19.12%,累计产糖4218.1万吨,同比增加25.66%,最终糖产量毫无悬念应在4250万吨左右,同比增加26%。

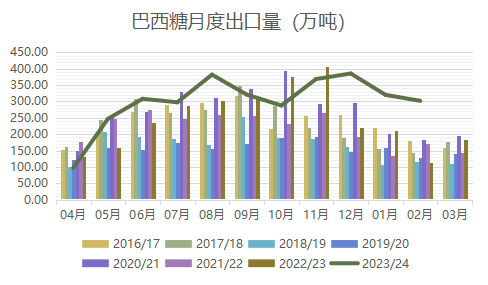

1季度通常为巴西糖出口“淡季”,但受到本榨季创纪录高产的推动,以及其他几个主产国供应量下滑使得国际市场对巴西糖的依赖度从往年60-65%上升至75%-80%,今年1月和2月份巴西糖出口均保持在300万吨以上,处于历史同期最高,之前10年同时期的平均出口量仅有约170万吨,2023/24榨季截至24年2月巴西累计出口糖3316.68万吨,同比增加20.35%,由于天气有利发运且库存充足,预计3月份巴西糖出口将继续维持高速,3月前两周数据显示的出口量为109.47万吨,日均出口量为18.25万吨,较上年3月全月的日均出口量大幅增加130%。本榨季巴西糖最终出口量预计达到3500-3600万吨。

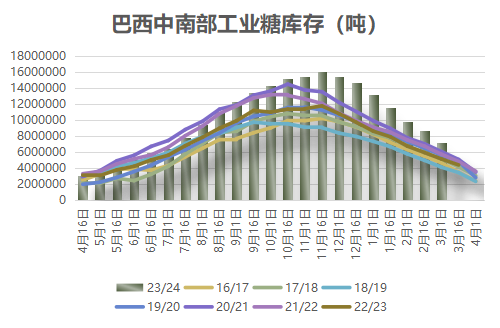

截至2月28日巴西中南部糖及糖蜜工业库存为725万吨,同比增加210万吨,亦比20/21榨季同期的前记录高位增加115万吨,其中原糖库存422万吨,同比增加195万吨。但自去年12月以来巴西糖厂去库存进度持续加快,市场对巴西的关注点从高库存压力彻底转向24/25榨季的产量前景。

去年12月至今年2月巴西中南部的累计降水较长期均值偏低30%,圣保罗州里贝朗普雷图主产区的累计降水量更是较长期均值大幅下降50%。由于3月份仅少数糖厂开榨,市场普遍预计24/25榨季中南部的甘蔗产量将较本榨季的创纪录高位下降,但对于压榨量及糖产量的看法仍然存在很大分歧,不同机构对巴西中南部甘蔗压榨量预估区间在5.8亿吨-6.5亿吨,糖产量预估区间在4050万吨-4450万吨。悲观的观点除了认为近几个月不利天气对甘蔗单产产生负面影响之外,后期还将面临霜冻等天气风险的考验,而看好巴西产量前景的观点主要是预计新榨季甘蔗制糖比例将进一步提高以及部分糖厂扩大产能,弥补了甘蔗减产的部分损失。

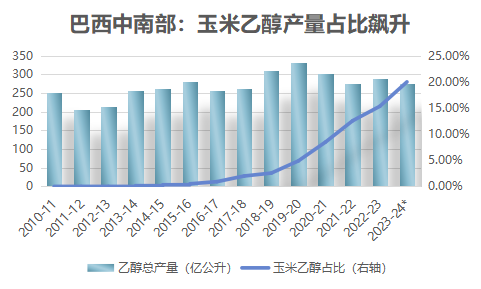

巴西含水乙醇折糖价自去年7月份跌破15美分/磅以来,价格持续在13-15美分/磅的低位窄幅震荡至今,对原糖期货价格大幅贴水8-12美分,糖厂产糖收益大幅增加,本榨季的产糖甘蔗比例达到49%以上,使得23/24榨季糖醇比的讨论成了伪命题。24/25榨季的糖醇比例前景如何?政策面上,巴西计划在今年6-7月起将汽油中的乙醇掺兑比例上调至30%,并且进一步上调至35%的提案已经呈上。据国际机构预估显示,24/25榨季巴西乙醇消费量将受此政策变化的影响增加12-15亿公升,但对甘蔗制糖比例的影响还取决于下榨季玉米乙醇产量的扩张程度。由于巴西玉米产量维持高位且制乙醇成本低于甘蔗,本榨季中南部的玉米乙醇产量预计达到约62亿公升的历史新高,在总乙醇产量中的占比也将达到约18%。近期据说巴西的玉米乙醇工厂进一步增加了产能,24/25榨季玉米乙醇产量有望达到72-75亿公升,若增产预估兑现,汽油乙醇掺兑比例上调至30%的新增需求将大部分可由玉米乙醇的增产来满足,对甘蔗制糖比例的影响或有限。不过,当前市场对24/25榨季甘蔗制糖比例为50-51%的预期打得过满,关注后期巴西继续出台偏向于刺激乙醇需求的政策的可能性,制糖比例或有下调的空间。

印度

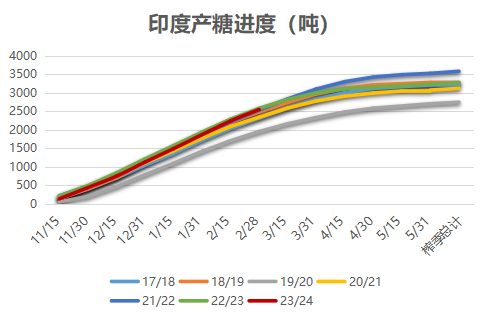

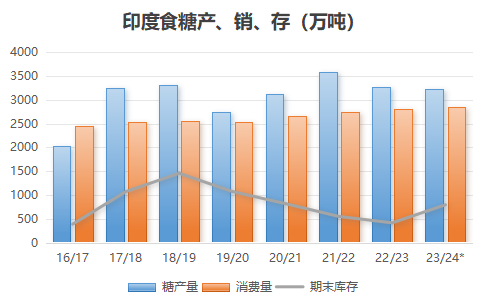

ISMA数据显示,2023-24榨季截至二月底印度累计产糖2553.8万吨,同比减少12%,未收榨糖厂同比减少1家,为446家。虽然产量仍同比减少,但截至目前全国的平均产糖率为9.95%,高于去年同期的9.75%,且马哈拉施特拉邦及卡纳塔克邦糖厂的收榨进度比预期晚将近10天,预计产量也高于此前预估。ISMA本周将23/24榨季糖产量预估上调将近100万吨,至3400万吨,扣除170万吨的乙醇分流量后,净糖产量为3230万吨,同比减少约50万吨,这个估产预计更接近最终产量。

在预计本榨季印度的糖消费量进一步提高至2850-2900万吨的基础上,期末库存将5年来首次增加,升至750-800万吨的近三个榨季高位,也给重新开放出口创造了可能性,关注5月份印度大选之后出口政策的变化以及届时国际糖价给出的利润空间。虽然在本月的国际糖会上大部分机构仍认为印度直至下榨季也不会开放出口,即使产量增加也将用于乙醇增产计划而不是出口,拭目以待。

虽然现阶段预估24/25榨季的产量为时过早,但印度主产邦马哈拉施特拉邦及卡纳塔克邦近期饱受干旱侵袭,水库水位同比大幅下降,目前部分机构对下榨季的糖产量预估仅在2800-2900万吨,为19/20榨季以来的最低水平。距离印度传统雨季还有3个月时间,警惕印度天气风险发酵的预期外影响。

泰国

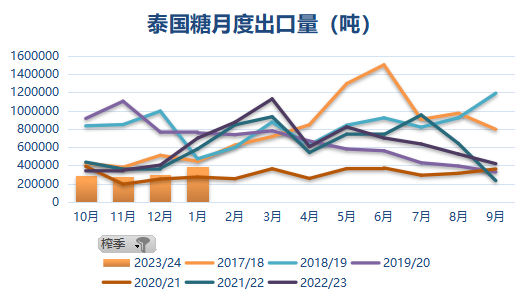

由于甘蔗产量减少,泰国收榨进度如预期早于上榨季,本榨季截至3月14日46家糖厂收榨,同比增加8家;累计压榨甘蔗8085万吨,同比减少11.12%;累计产糖量同比减少约18.7%,为859.21万吨;累计产糖率为10.63%,低于去年同期的11.62%。由于仅11家糖厂未收榨,且日榨量已经降至15万吨以下,3月中下旬糖厂将收榨完毕,本榨季糖产量预计在870-900万吨之间,小幅高于此前市场预估。

由于产量下滑,去年4季度以来泰国糖出口维持低量,月均出口低于30万吨。本榨季截至2024年1月泰国累计出口糖126.56万吨,同比减少29.3%,为近3个榨季同期最低水平。鉴于榨季尾声产量较预期增加,预计本榨季出口量接近600万吨,较上榨季减少100万吨。

后期展望

与去年国际糖会上明显且一致的看多氛围不同,本月两个国际会议上出现一些分歧,认为中期内谨慎看多,而看涨的直接因素是对巴西24/25榨季的产量前景出现了更为悲观的预估,部分机构认为产量将仅在4000万吨上下,同比减少250万吨,直接影响相同数量的出口供应。综合机构的最新预估,本榨季及下榨季的供需情况都处于紧平衡状态(+/-200万吨),过剩或缺口极容易被巴西的变数抹掉。贸易流方面,预计一季度及二季度的贸易流均维持紧平衡状态,将更多受到天气、物流节奏的影响。

今年1季度以来基金对原糖的参与率大部分时间都不到10%,远低于价格牛市期间高于25%的水平,商业买、卖盘对原糖价格波动的影响逐渐加大,由于白糖升水维持强势以及加工厂开工产能增加,关注中东&北非加工厂、埃及、印尼等需求国进口增加对价格的支撑,但预计不足以引发价格走出近期20-24美分/磅的波动区间,国际糖市继续等待下一个引爆点,根据美国国家海洋和大气管理局(NOAA)的报告预测,厄尔尼诺现象将可能延续到4月,预计6-8月间拉尼娜现象出现的几率达到55%,关注天气能否再掀波澜?