2024-01-12 17:18:39 T大

巴西:天气隐患埋雷新榨季

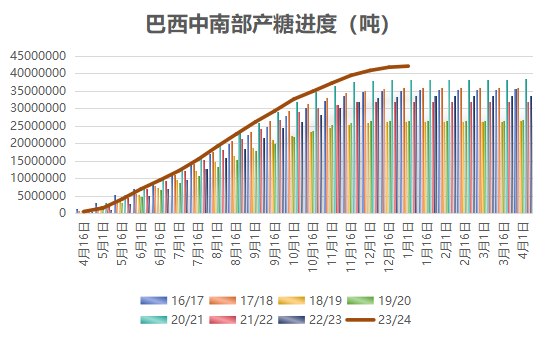

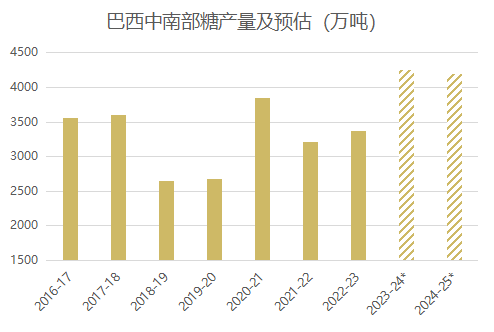

巴西中南部主产区12月下半月天气偏干,降水量跟五年均值相比减少超过50%,许多糖厂仍在趁榨季结束前尽可能多地生产,到12月底的未收榨糖厂高达100家,是去年同期的一倍。23/24榨季截至1月1日该地区累计压榨甘蔗6.44亿吨,同比增加18.76%,累计产糖4205.3万吨,同比增加25.43%。如果天气不出现重大意外影响生产的情况下,预计本榨季中南部最终糖产量应在4230-4250万吨,同比大增25%左右,刷新历史记录。

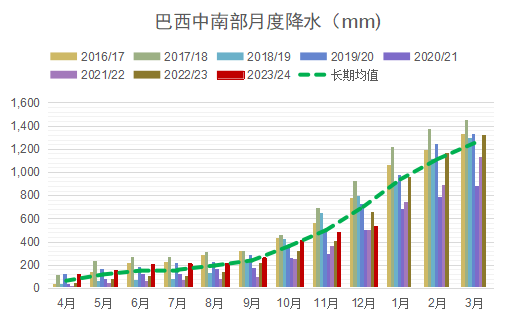

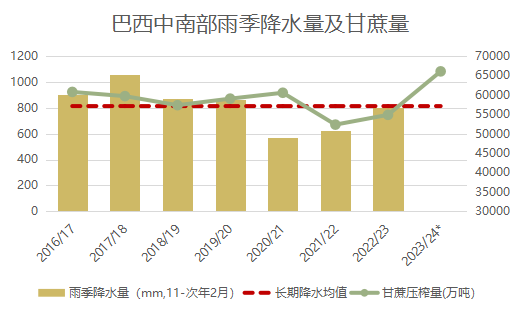

巴西23/24榨季产量已经几乎没有悬念,市场关注点转向4月开始的24/25榨季前景。目前市场对24/25榨季的糖产量预估与本榨季相差不远,在4200万吨上下。不过需要注意的是,12月下旬的100余家糖厂压榨量较低,仅为487.2万吨,猜测甘蔗供应量已经出现紧张,原本市场预计本榨季将有超过3000万吨甘蔗要留到下榨季砍收,最终可能不会有这个需要。此外从11月巴西的传统雨季开始以来,中南部主产区的降水量就偏低于长期均值,12月降水偏离均值的情况进一步加重,如果1-2月的降水得不到很好恢复,估产有下修的几率。

12月份巴西去库存进度加快,但由于期间产量较大,库存仍然达到历史同期最高,截至12月底巴西中南部糖及糖蜜工业库存为1318万吨,同比大增53%。

12月港口降水低于往年同期,利于发运,巴西糖出口如预期“爆表”,达到创历史同期385.35万吨,同比大增75%。2023/24榨季4-12月巴西累计出口糖2694.44万吨,同比增加10.92%。在天气和物流允许的情况下,预计巴西本榨季总出口供应在3300万吨左右,1季度巴西糖厂歇榨的这几个月巴西的出口供应或继续施压国际糖价。

印度:乙醇政策伺机而动

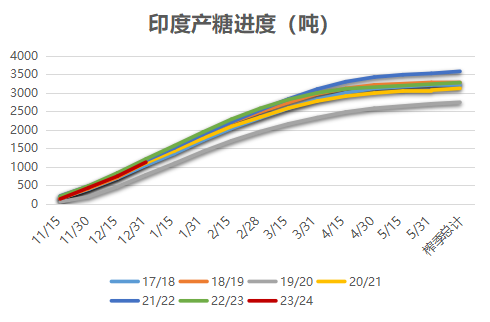

印度12月生产提速,截至2023年12月31日,该国511家糖厂开榨,同比减少3家,已压榨甘蔗1.22264亿吨,去年同期为1.32055亿吨,产糖1121万吨,去年同期为1213.5万吨。平均产糖率达到9.17%,与上榨季同期的9.19%几乎持平。其中北方邦的产量比去年同期高出近40万吨,而另一主产邦马哈拉施特拉邦产量由于受到降水偏多影响落后约80 - 90万吨。

印度糖厂已经进入生产高峰期,密切关注生产进度,鉴于印度政策变动的灵活性以及该国实现2025年乙醇汽油掺混比例目标的迫切性,在糖产量超出预期的情况下政策或有调整空间。在目前印度对乙醇分流量限制为170万吨的基础上,市场对23/24榨季产糖量预估在3050-3150万吨,印度糖和生物能源制造商协会(ISMA)最近一次估产为3050万吨,在这个产量水平上不太可能增加乙醇分流量,关注1月下旬印度糖和生物能源制造商协会(ISMA)发布的最新估产,预计乙醇政策将跟随ISMA的估产而动。贸易流方面,印度明年1季度前有过剩糖出口又或者进口糖的可能性微乎其微,其产量变化对贸易流供应不会产生影响。

泰国

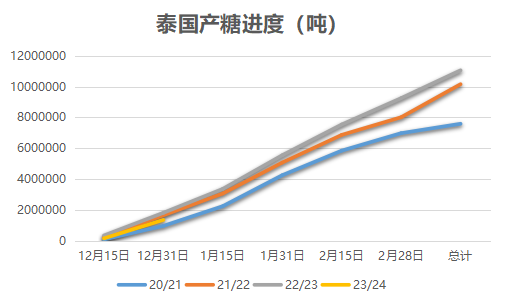

泰国本榨季截至1月9日57家糖厂全部开榨完毕,甘蔗压榨进度日益提速,已累计压榨甘蔗2274万吨,同比减少9.3%;但累计产糖量同比减少约20%,仅为203万吨,产量下降除了开榨较晚的原因外,产糖率明显下滑引发忧虑,截至1月9日产糖率仅为8.93%,去年同期为10.14%。市场预计泰国本榨季糖产量在850-950万吨之间,估计产糖率的持续不及预期可能导致后期估产下调。

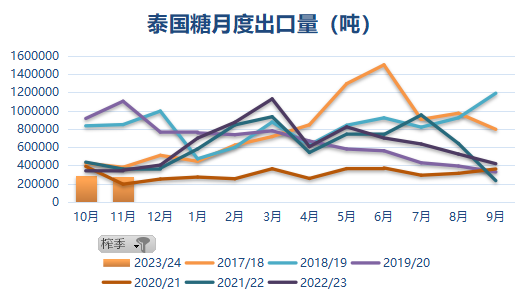

2023年11月泰国出口糖27.64万吨,同比减少20.61%;23/24榨季的前两个月泰国仅出口糖57万吨,同比减少17.21%,为近12个榨季最低水平。虽然泰国本榨季开榨时间较晚,但日榨量相比往年较高,加上12月份国际糖价下跌吸引需求增加,12月出口量预计将出现较大增量。预计本榨季出口量在450-550万吨,较上榨季减少250-350万吨。

后期展望

随着巴西糖产量创历史新高,1季度出口量预计维持强劲,原糖3/5合约价差的迅速缩小也显示短期的供应紧张缓解,全球贸易流供应有望由去年4季度的近百万吨缺口转为平衡状态。由于印度在1季度结束前出口糖的可能性极小,国际市场对巴西糖依赖度进一步增加。因此1季度巴西的天气及谷物出口竞争对发运的影响将直接决定贸易流的供应情况。

在巴西供应增加的持续压力下,最近一个月原糖基金净持仓狂减9万余手,截至1月2日仅剩74825手,创近14个月最低水平。近期原糖3月合约价格在20美分/磅附近支撑加强,反应市场对巴西23/24榨季大增产及印度乙醇生产限制的利空题材基本交易完毕,但展望后市,基本面仍需要提供新的利多题材来刺激基金多头重新入场,获得进一步上涨动力。

短期而言巴西的少雨天气将促进出口供应增加,长期来看,天气预报显示巴西今年1-2月份的降水量或继续低于同期正常水平,长时间的少雨天气或影响拔节期的甘蔗生长及糖厂的开榨时间。北半球方面,印度部分主产邦希望叫停乙醇生产限制,不排除印度在上半年观测到食糖供应平衡的情况下重新转向乙醇生产,食糖增产的空间有限,市场仍然需要泰国供应的补充,目前看印度(乙醇政策变动)和泰国(产糖率不及预期)的估产都有下调空间。综合来看原糖在前期触及的20美分支撑强劲,后期巴西天气风险、印度政策变数有多头的炒作空间,但价格的反弹空间取决于上述因素对基本面供应的实质影响程度。