2018-04-18 19:06:21 网站投稿 T大

一、现货电子盘和产区集团价差扩大,柳盘四月合同成交放量

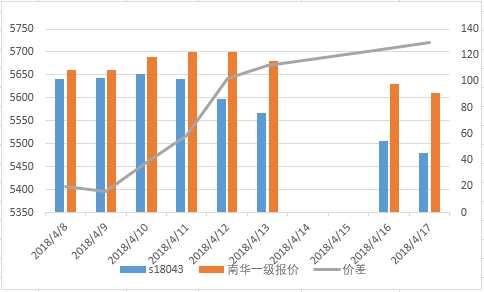

图一:集团报价和S18043现货合同价差

据了解,部分集团资金瓶颈问题短期压力存在,截至3月底产销率仍不足三成,预计4月还是现金为王的销售策略。最新广西集团主流报价区间在5600-5700元/吨,主流成交价格预计5550-5650元/吨。从4月开始广西集团现货报价一路走低,集团都期待通过降低价格换取销量。从笔者跟进4月份集团销量情况看一路走低的现货报价对于销量带动有限,尤其是走私对销区市场的填补,5600-5700元/吨报价市场并不买单。那么,销区贸易商对于现货价格接受的区间在哪?

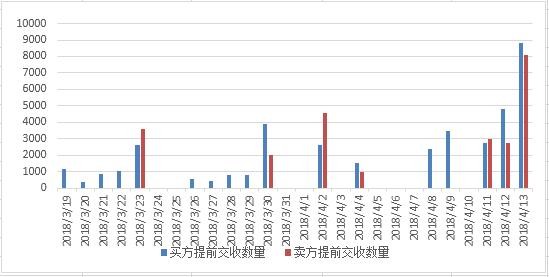

图二:柳州批发市场买卖方提前交收对比

结合,沐甜柳州批发市场4月合同价格密集区成交价格和成交量观察,4月合同价格在5600-5450元/吨市场买卖方提前交收量成交密集,交收量增加,出现盘面采购小高峰。柳州4月合同现货价格和集团主流报价价差100多元。集团报价和柳州4月合同价差和销量的走势对比分化,贸易商对于5600-5450元/吨现货价格认可度偏高。

3月底集团的产销率预估情况,除了个别小糖厂产销率偏高之外,多数集团产销率基本在3-4成左右。11月—4月广西累计单月销量同比减少,17/18榨季广西产量同比增加70-80万吨,销量累计减少无形加大目前的集团资金和销售压力。

在柳州4月合同价格和集团产销率估计情况推测,笔者认为集团现货报价在4月份后期还有一定下调空间。

二、走私引发的市场疑虑

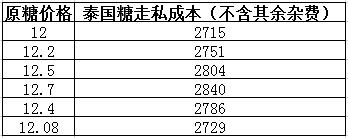

表一:泰国走私糖理论成本预计

3-4月份外盘一路下跌,泰国、印度产量不断刷新市场对产量的认知,不断的增产在自身消费增长空间有限情况下,出口原糖成为化解库存和资金的有效途径。从3月—4月份以来原糖12美分左右的走势徘徊,泰国、巴西配额外进口成本一路下跌,4月17日巴西、泰国配额外进口成本5023、4845元/吨。按照零关税测算12美分左右泰国走私成基本2700元/吨,假如加上运费、换包等其余杂费预计泰国糖走私成本在3500-4000元/吨。内外市场的巨大价差导致2季度以来沿海走私增加,尽管打击走私力度加大但是利润存在对于走私就难于完全遏制。追踪数据看,泰国出口到东南亚地区1-3月份的出口量预计累计近50万吨,走私糖的拍卖无形再次供应市场。

内外价差的利润引擎,2季度走私冲击市场销量压力无处不在,在外盘继续低位震荡背景下,预计17/18榨季的国内走私100万吨不在话下。

三、投机资金搅局预报增加,5400未必是抄底的最好洼地

有效预报不断增加,主要集中在藁城国储、荣桂钦州、柳州桂糖、弘信钦州、广西弘信。市场传闻是广西某集团主要集中注册,原因在于销售进度和资金原因,仓单做融资为主。预报增加和仓单消化速度缓慢市场消费情绪未启动,SR1801合约交割甜菜和甘蔗糖合计28万吨,预计SR1805合约还有近10万吨的糖交割,后期仓单糖难以消化的话,不排除集中再次抛售SR1809合约增加进一步下跌空间。

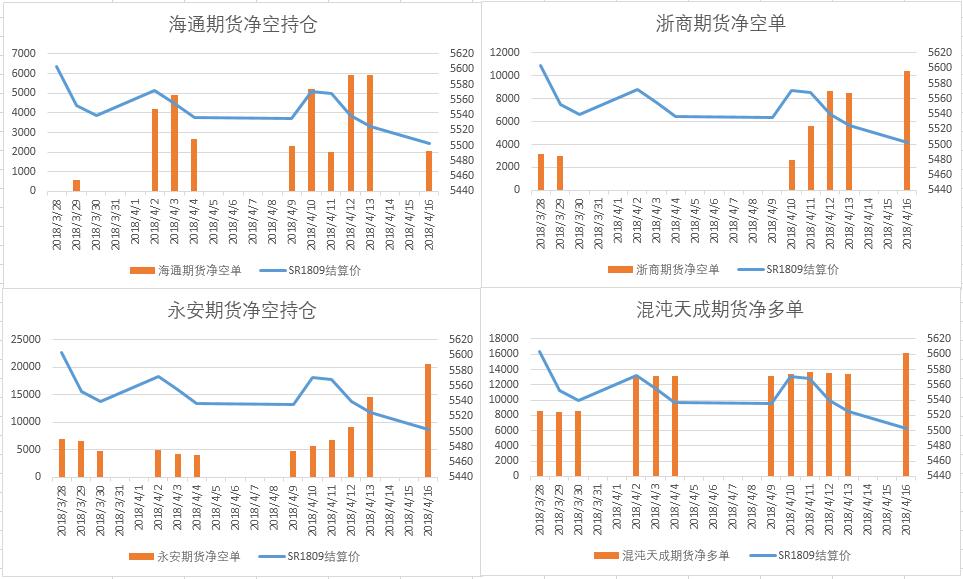

图二:SR1809合约投机席位持仓

走私数量放大和市场传闻放储逼近,尽管有关部门没有接到正式文件,市场在消息面真空环境下,传闻也会引来市场的草木皆兵。投机资金自然也不会放过这块肥肉。追踪的SR1809合约多空持仓席位分析,近期一路下跌永安、海通、浙商期货是做空的主要力量,对手盘是混沌天成期货为主,其余的产业华信、华泰、光大等席位持仓增减有限,产业资金对于白糖操作流动性较弱。

从4月18日持仓情况观察,郑糖合约屡破新低,部分投机资金获利出场,永安席位加多远月毕竟SR1901合约5370左右的价格,在甜菜增产和甘蔗增产空间不确定背景下,投机资金会有抢反弹操作。SR1809合约5430左右低点,产业资金开始出现分歧华泰、宏源期货加多,中粮期货、中信期货加空,白糖远近合约净持仓维持净空单,SR1809合约在现货市场价格销量难有起色,利多有限基本面市场环境下,SR1809合约不排除顺势试探5400支撑。

图三:SR9-1价差走势

SR9-1价差40-60点左右波动,价差环比走弱。从了解内蒙甜菜的种植情况看18/19榨季甜菜增产空间存在前期市场的预估偏差,SR1901合约在未来产量和供应节奏上会有价格和产量的走势错位,此外外盘11美分左右的底部震荡,增产利空一度消化,18/19榨季外盘不排除会有反弹行情牵动SR1901合约。SR1809合约在于走私和国储的出库,仓单一旦难以消化不排除继续抛售盘面。

目前市场基本面情绪和资金动向观察看,SR9-1可适当布局反套。

四、内外市场行情观点

印度产量继续突破历史新高截至2018年4月15日印度食糖产量已超过预期水平,达到2998万吨。目前还有227家糖厂仍在压榨甘蔗,预计产量有望达到3300万吨,产量增加导致印度糖厂负债累累印度甘蔗欠款同比番10倍。糖厂的资金压力印度未来的出口势必在即。按照原糖11-12美分价格对比印度国内价格,出口基本是亏损,必须依赖适当的出口补贴。泰国同样的增产问题,会加剧后期的走私量。巴西国内乙醇价格出现走低,乙醇折原糖的价差会有所影响,尽管目前价格优势在生产乙醇。供需基本面情况,原糖短期难以摆脱低位走势的厄运考验11.5美分支撑。

国内市场,集团降低价格并没有获得销区贸易商采购认可,部分集团产销率偏低短期难改资金为王的策略。许可发放部分加工厂陆续开工供应增加,在2月进口地量之后3月份进口难免有利空预期,多头不死空头不止。再杀一波SR1809合约暂看5350-5400考验支撑如何。